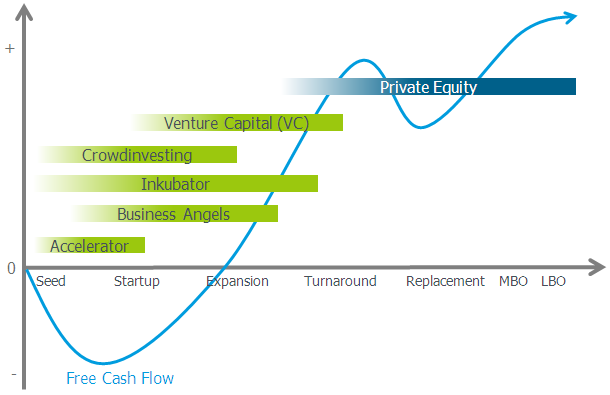

Die verschiedenen Phasen der Startup-Finanzierung

Ohne Startups und ihre innovativen Ideen wäre unsere Welt um einiges ärmer. Dabei geht es nicht nur um rein technologische Innovationen, sondern auch um gesellschaftlich, ökonomisch und insbesondere auch ökologisch relevante. Zwar demonstrieren inzwischen schon TV-Sendungen wie „Die Höhle der Löwen“, wie Startups sich Risikokapital einwerben können. Dennoch ist das Thema Finanzplanung und Finanzierung vielen Entrepreneuren und leider auch vielen Beratern, die sie begleiten, nicht so klar. Darum hier ein paar grundlegende Infos zur Startup-Finanzierung.

Gründung

In der allerersten Phase spielt das Geld selbst noch eine untergeordnete Rolle. Hier geht es um Konzeptentwicklung, Netzwerkaufbau und Entwicklung von Prototypen bzw. Dummy-Versionen.

Finanzielle Unterstützung gibt es beispielsweise für Gründungen aus dem Hochschulkontext durch das EXIST-Programm. Häufig finanzieren Startups die erste Phase jedoch aus eigenen Mitteln bzw. mit Unterstützung von Familie und Freunden. Manche setzen auch bereits hier Crowdfunding als Finanzierungsinstrument ein. Das kann aber nur dann funktionieren, wenn das Unternehmenskonzept bzw. das Angebot schon ziemlich klar ist und man Chancen hat, über das Internet eine entsprechende Unterstützer-Crowd zu finden.

Öffentliche Beratungsförderung gibt es auch, allerdings sind viele Vorgründungsprogramme eher auf traditionelle Betriebskonzepte fokussiert. Insofern muss man schon suchen, um das richtige Tool und den richtigen Coach zu finden.

Vielleicht besteht auch schon eine Chance, in einen Inkubator zw. ein Gründerzentrum aufgenommen zu werden. Diese bieten Existenzgründer*innen viele Vorteile. Das fängt bei der Bereitstellung von Arbeits- bzw. Büroräumen an. Es geht weiter über Service- und Dienstleistungspakete, Vernetzungsmöglichkeiten bis hin zu Beratung und Coaching.

Hilfreich sind zudem Businessplan- und Gründer-Wettbewerbe. Sie dienen dem Informationsaustausch und dem Netzwerkaufbau ebenso wie dem Marketing. Eine gute Übersicht über all diese Wettbewerbe in Deutschland gibt es -> hier.

Startup-Finanzierung 1: Seed-Phase

Jetzt geht es um die Vorbereitung des konkreten Markeintritts. Jetzt wird das Team auf- bzw. ausgebaut werden. Geld wird benötigt, um erste Gehälter zu zahlen. Ein Betaprodukt ist zu bauen und Tests durchzuführen. Marketing und Networking werden wichtiger. An dieser Stelle kommen „Accelerators“ ins Spiel. Sie ähneln in gewisser Weise den Inkubatoren bzw. Gründerzentren. Im Regelfall stellen große Konzernen diese zur Verfügung. Sie erhoffen sich von den Startups wichtige Impulse für ihr eigenes Geschäft. Das kritisiert ->folgender Artikel auf der Plattform www.gruenderszene.de. Unter einem weiteren ->Link finden Sie zudem eine Übersicht über die verschiedenen Acceleratoren in Deutschland.

Als Finanzierungsinstrumente in der Seedphase kommen sowohl Crowdfunding / Crowdinvesting als auch – meist erst im nächsten Schritt – Business Angels in Betracht. Gute Business Angels helfen sowohl mit ihrem Kapital als auch mit ihrem Know-how und ihrem Netzwerk. Größere Risikokapitalgeber sind hier im Regelfalle noch nicht interessiert. Sie warten erst die weitere Entwicklung des Startups ab.

Startup-Finanzierung 2: Series A

Der Markteintritt hat stattgefunden und es gibt erste günstige Prognosen. Jetzt kommen die Venture Capital-Geber ins Spiel. Denn nun ist das Geld für den weiteren Geschäftserfolg entscheidend. Man muss die Produktionsmittel erweitern und Vertriebsstrukturen ausbauen, braucht mehr Person bzw. externe Dienstleister und muss verstärkt in Marketing investieren. Der Beratungsbedarf dreht sich nun vor allem um die richtige Strategie und den jeweils nächsten wichtigen Schritt. Denn der „Proof of Concept“ ist für’s erste erbracht.

Hier kommt nun der Zeitpunkt, Investoren einzuwerben. Man nennt diese erste Finanzierungsrunde „Series A“. Ehe die Investition(en) jedoch getätigt werden, muss zunächst der Wert des Startups bestimmt werden. Anhand dieser wird entschieden, wie viele Geschäftsanteile ein Investor zu welchem Preis erhält. Differenziert wird dabei zwischen einem „Post-Money“-Wert, bei dem das neue Kapital bereits eingepreist ist und dem Wert davor („Pre-Money“). Da die gängigen Methoden zur Unternehmensbewertung hier jedoch nicht anwendbar sind, sind Startup-Bewertungen im Wesentlichen nur Prognosen. Für Startups heißt das, geschickt zu verhandeln und sich von der besten Seite zu präsentieren. Fallstricke sind außerdem zu beachten, denn VC-Verträge sind sehr komplex und im Regelfall zeitlich begrenzt. Das heißt, Endziel ist oft der Exit.

Startup-Finanzierung 3: Series B

Geht das Wachstum des Unternehmens gut weiter, können weitere Finanzierungsrunden folgen. Ziel ist das weitere Wachstum, Fokus evtl. eine Internationalisierung oder die Marktführerschaft – und natürlich oft auch der Exit, sprich der Verkauf des Startups an ein anderes Unternehmen oder einen Konzern.

Manchmal scheinen weitere Finanzierungen auch als nur rettender Ausweg, weil die Dinge doch nicht so laufen, wie gedacht. Spätestens an diesem Punkt gilt es aus meiner Sicht inne zu halten und das Unternehmenskonzept bzw. die Strategie zu überarbeiten.

Immer neues frisches Geld hilft nichts, wenn im System selbst etwas nicht stimmt. Nur wenn die Knackstellen aufgefunden und beseitigt werden können, ist frisches Kapital sinnvoll. Andernfalls besteht nur die Chance, dass Investoren „Geld verbrennen“. Diesen mag das selbst nicht wirklich weh tun, aber es schädigt aus meiner Sicht die Startup-Kultur an sich. Fehlertoleranz und Scheitern sollte zwar akzeptiert sein, aber schön ist Scheitern nicht. Und von vorneherein einkalkuliert wird es von seriösen Gründern, die viel Zeit, Kraft und auch Herzblut in ihr Startup investieren, nicht.