Immer wieder erreichen uns Fragen wie diese: Wie komme ich an Venture Capital? Wo finde ich einen privaten Investor für mein Unternehmensprojekt? Was bedeutet es für mich und mein Unternehmen, wenn ich privates Risikokapital einwerbe?

Hier möchte ich nun etwas Licht ins Dunkel bringen…

Was ist Venture Capital (VC)?

Venture Capital, zu Deutsch Wagniskapital oder Risikokapital ist privates Beteiligungskapital („Private Equity“), das in nicht börsennotierte Unternehmen, meist junge Unternehmen investiert wird. Selten sind handelt es sich dabei um Direktbeteiligungen einzelner Geldgeber.

Eine große Menge von Venture Capital fließt über Venture Capital Fonds, welche Venture Capital Gesellschaften gehören. Die Venture Capital Fonds haben oft eine oder mehrere Branchenschwerpunkte, auf die sie sich spezialisiert haben. Schätzungen zufolge gibt es rund 110 aktive Venture Capital Gesellschaften in Deutschland – davon sind 90 im Bundesverband Deutscher Kapitalgesellschaften vertreten. Zahlreiche Gesellschaften gehören zu den Förderinstituten von Bund und Ländern.

Durch das Einbringen von Kapital wird der Venture Capital Investor Mitgesellschafter im finanzierten Unternehmen – mit allen dazugehörenden Rechten und Pflichten. Anders, als landläufig vermutet wird, erwerben Venture Capital Investoren aber nicht die Mehrheit am Unternehmen – im Gegenteil, sie sind im Regelfalle bestrebt, dass die Gründer weiterhin die Mehrheit halten.

Die Mindestbeteiligung der Venture Capital Fonds liegt in der Regel bei ca. 100.000-250.000 Euro.

Neben dem Kapital bringen Venture Capital Gesellschaften oft auch fundierte Branchenkenntnisse sowie Management-Expertise in das investierte Unternehmen mit ein, was neben dem Kapital selbst, eine wichtige Hilfe zu weiterem Wachstum ist.

Wann ist der richtige Zeitpunkt für Venture Capital?

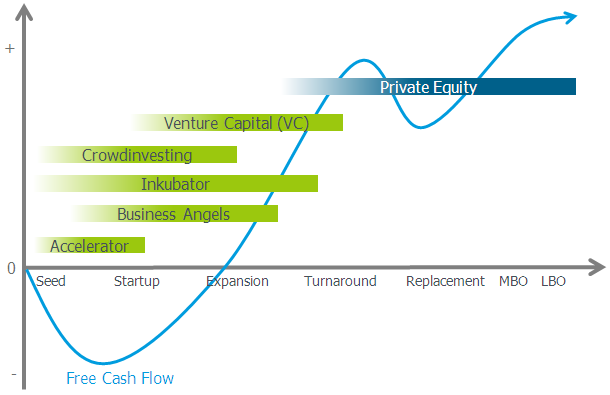

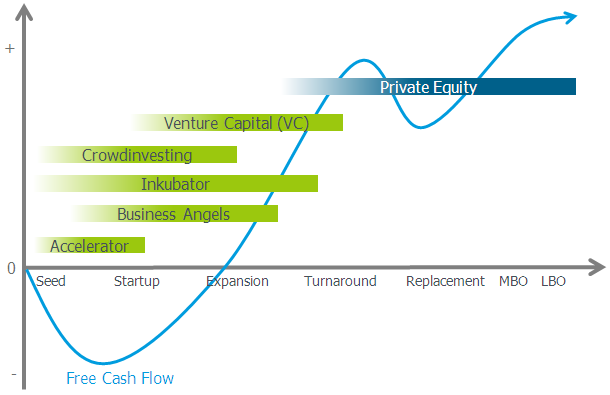

Wie nachstehende Grafik zeigt, ist Venture Capital erst in einer fortgeschrittenen Phase der Unternehmensgründung üblich.

Bildquelle: www.fuer-gruender.de

In der Vor-Gründungsphase (Seed) braucht es Kapital für Forschung und Ideen-Entwicklung sowie für die Entwicklung von Prototypen. Ziel ist in dieser Phase, das Konzept bis zur Marktreife zu bringen. Da die Seed Phase das höchste Risiko birgt, investieren Venture Capital Gesellschaften nur sehr selten in die Seed Phase.

Dafür stehen als Unterstützer in dieser Phase sog. „Accelerators“ oder „Inkubatoren“ zur Verfügung. Das sind meistens Institutionen, die Startups innerhalb eines festgelegten Zeitraums durch intensives Coaching und Mentoring unterstützen, oft auch Räumlichkeiten und Kontaktnetzwerke zur Verfügung stellen so den Entwicklungsprozess stark beschleunigen und vorantreiben können. Finanzkapital in der Seed-Phase wird – neben den Eigenmitteln der Gründer – oft durch Crowdfunding / Crowdinvesting bereitgestellt.

Die nächste Finanzierungsrunde (Start-up) beginnt, wenn die Produktentwicklung abgeschlossen ist und die Markteinführung finanziert werden muss. D. h. es muss bereits über ein marktreifes Produkt (Prototyp) oder eine entsprechende Dienstleistung vorhanden sein. Nun braucht es weiteres Kapital für Produktion und Vermarktung. Für diese Phase ist für Venture Capital Geber der Proof of Concept relevant – d.h. es sollte eine klare Indikation geben, dass die Geschäftsidee auch zu wirtschaftlichem Erfolg führt, wie sie beispielsweise über eine erfolgreiche Crowdfunding-Kampagne erbracht werden kann.

Erste Wachstumsphase (Expansion): Hat sich das Produkt erfolgreich auf dem Markt behauptet und sind die ersten Umsätze erzielt, steht der Ausbau der Marktposition an. Um das zukünftige Wachstum finanzieren zu können, stehen spezialisierte, auf Expansion fokussierte Venture Capital Fonds zur Verfügung. Investiert wird vorwiegend in Produktionskapazitäten und den Vertrieb, um für das zukünftige Wachstum gerüstet zu sein.

Für welche Start-ups ist Venture Capital interessant?

Wagniskapital oder Venture Capital Investoren investieren ihr Geld vorwiegend in Start-ups und Jungunternehmen, die zwar wenig Sicherheiten aber dafür ein hohes Maß an innovativem Potenzial bieten. Folgende Faktoren sind für Venture Capital Gesellschaften bei der Auswahl der Unternehmen wichtig:

- Ist die Geschäftsidee innovativ?

- Ist der Markt für das Start-up vielversprechend?

- Hat das Angebot ein klar definierten Kundennutzen und ein Alleinstellungsmerkmal (USP) am Markt?

- Welche Gründerpersönlichkeiten / welches Team leitet das Unternehmen?

Welche Venture Capital Investoren gibt es?

Business Angels

Wer an Risikokapitalgeber denkt, hat meist vermögende, private Investoren im Auge. Diese Business Angels gibt es tatsächlich und sie bringen neben Kapital auch Know-how in das Unternehmen ein. Business Angels investieren in der Regel zwischen 50.000 und 100.000 Euro, typischerweise in einer frühen Unternehmensphase. Damit sind Business Angels ideale Investoren speziell für innovative Existenzgründungen, die beispielsweise Kapital für die Produktentwicklung benötigen.

Da der Business Angel Geld in das Unternehmen investiert, erhält er Anteile am Unternehmen und wird somit Miteigentümer. Business Angels setzen darauf, dass die erworbenen Unternehmensanteile aufgrund eines guten Geschäftsverlaufs erheblich an Wert gewinnen und Sie nach ein paar Jahren Ihre Anteile mit Gewinn verkaufen können. Die meisten Business Angels schliessen sich einem Business Angels Netzwerk an und können hierüber gefunden und kontaktiert werden. Es gibt in Deutschland etwa 3.000 aktive Business Angels, die meist einem Business Angels Netzwerk angehören. Die meisten dieser Business Angels Vereinigungen sind wiederum Mitglied beim BAND, dem Business Angels Netzwerk Deutschland e.V.

Beteiligungsgesellschaften der Förderbanken der Bundesländer

Auch Förderbanken der Bundesländer vergeben Wagniskapital, in dem sie sich über eigene Beteiligungsgesellschaften an jungen Unternehmen beteiligen. Die Mindestbeteiligung bei den Beteiligungsgesellschaften der Förderbanken beginnt je nach Förderbank schon mit 20.000 Euro. Und in der Regel haben die Beteiligungsgesellschaften keinen festen Investitionsfokus; d.h. grundsätzlich kommt jedes Geschäftsmodell in Frage. Da aber kein spezieller Branchenfokus besteht, bringt die Förderbank unter Umständen nicht genauso viel Branchen Knowhow in das Unternehmen ein wie beispielsweise eine klassische Venture Capital Gesellschaft.

High-Tech Gründerfonds

Eine besondere Form von Venture Capital ist der High-Tech Gründerfonds (HTGF). Er ist Deutschlands aktivster Frühphaseninvestor und wurde 2005 ins Leben gerufen. Er unterstützt junge Technologieunternehmen mit Seedkapital. In einer ersten Finanzierungsrunde sind dabei bis zu 1.000.000 Euro als nachrangiges Gesellschafterdarlehen möglich. Der High-Tech Gründerfonds bietet aber auch ein Netzwerk und unternehmerische Unterstützung für die Gründer.

Coparion Fonds

Ähnlich dem High-Tech Gründerfonds investiert der von der KfW und dem BMWi finanzierte Coparion Fonds in junge Wachstumsunternehmen. Der Fonds ist nicht für die Seed-Finanzierung gedacht, sondern positioniert sich als Investor ab der zweiten Phase. So sollen in verschiedenen Finanzierungsrunden pro Unternehmen bis zu 10 Mio. Euro fließen. Bei der Verteilung der Investmenthöhe auf die jeweiligen Finanzierungsrunden ist man flexibel. Besonders wichtig: Coparion investiert niemals alleine in ein Unternehmen, sondern immer als Co-Investor zu denselben Konditionen und in der Regel auch mit demselben Volumen wie parallel ein anderer Risikokapitalgeber investiert.

Klassische Venture Capital Gesellschaften

Wie bereits eingangs erwähnt, kommt das Wagniskapital selten direkt von einzelnen Kapitalgebern, sondern meist über Gesellschaften bzw. Fonds, die sich nach Branchenfokus oder Investitionssumme und mögliche Vorteilen für die Kapitalnehmer durchaus stark unterscheiden können. Die Mehrheit der Venture Capital Geber gehören zu den klassischen Venture Capital Gesellschaften, bei denen die Gesellschaft als Fondsmanager / Vermögensverwalter tätig ist. Dabei legt die Venture Capital Gesellschaft einen VC Fonds mit einem speziellen Investitionsfokus (z.B. mit einem speziellen Branchenfokus und / oder Investitionsphase) auf.

Ist der Fonds definiert, muss die Gesellschaft Investoren finden (Capital Raising). Mit dem eingesammelten Geld investiert die Gesellschaft dann in die Unternehmen, die in die Anlagestrategie passen. Wichtig für Gründer: Wenn Sie eine Venture Capital Gesellschaft als Investor gewinnen möchten, prüfen Sie vor Kontaktaufnahme, ob ihr Unternehmen dem Investitionsfokus entsprechen könnte. Die Mindestinvestitionssumme liegt meist über 50.000 Euro. Positiv: Da die Gesellschaften sich auf ein paar wenige Branchen fokussieren, bringen Sie meist auch Industrie Knowhow in das Unternehmen ein.

Corporate Venture Capital (CVC) Gesellschaften sind Tochtergesellschaften von Großunternehmen, die für den Mutterkonzern strategische Investments tätigen. Dementsprechend sind die Zielunternehmen meist in verwandten Sektoren der Muttergesellschaft tätig. Im Gegensatz zu „normalen“ Venture Capital Gesellschaften sind die CVCs auf Wertsteigerung der eingesetzten Mittel, als auch auf den Mehrwert aus, der sich aus Synergien zwischen dem Mutterkonzern und dem finanzierten Partner-Unternehmen generieren lässt. Ein prominentes Beispiel für ein CVC ist die BASF Venture Capital GmbH.

Wie Sie Venture Capital Investoren überzeugen

Neben den oben beschriebenen Faktoren, die für ein Venture Capital Unternehmen wichtig sind, ist insbesondere eine überzeugende Präsentation – z.T. auch in Form eines Elevator Pitches oder eines Pitch Decks – ausschlaggebend für den ersten Eindruck und ggf. den nächsten Schritt: die Prüfung des Businessplans. Bei der Prüfung des Businessplans schaut sich ein Risikokapitalgeber insbesondere das Executive Summary und den Finanzplan genau an. Entsprechend wichtig ist es, dass Sie mit einem wasserdichten Finanzplan überzeugen können.

Sowohl bei der Vorbereitung des Pitches als auch bei Erstellung von Businessplan und Finanzplan können Sie auf unsere professionelle Unterstützung zurückgreifen!